在医药赛道上做投资,华安基金刘潇不一样在哪?

最近医药走出前期阴霾,迎来了一波显著反弹,但考虑到之前的持续下跌,投资者现在或许更关心——如何在布局医药赛道的同时,获得更好的投资体验?看好医药长期价值,但如何上车更能提高投资胜率?

其实,布局单一赛道难免会面临较大的波动,尤其像医药这样具有科技属性的行业,同时这个行业的专业性强、研究壁垒高,投资者与其自己费时费力研究,不妨寻找一位医药投资高手,借助专业投研进场,或有望收获更好的医药投资收益体验。

在公募行业里,主攻医药方向的基金经理有不少,华安基金刘潇是其中之一。那么,同样是做医药投资,刘潇优势在哪儿?与其他基金经理又有哪些不一样?

超额显著,善于在贝塔上挖掘阿尔法

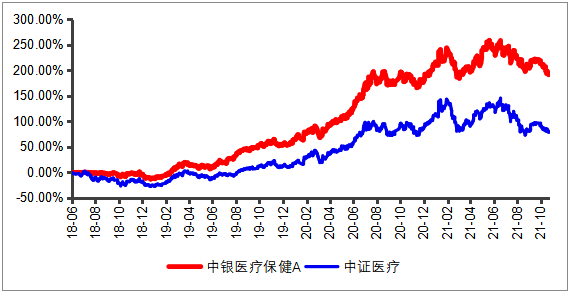

刘潇是一位阿尔法捕手,她善于在医药赛道的贝塔上,再挖掘阿尔法,不仅能够为投资者抓住医药行业的投资机会,更具有出色的超额能力,提供优于指数的回报。

她曾管理中银医疗保健3年多,任职回报192.06%,同期中证医疗指数上涨75.67%,基金超额收益率达116.39%,且在其任职期内的13个完整季度中,有10个季度都跑赢了中证医疗指数,阿尔法能力出色。

刘潇管理中银医疗保健期间收益率

(数据来源:WIND,统计区间:2018年6月13日-2021年11月4日)

加入华安基金后,刘潇自2022年6月开始管理华安医疗创新,在9月26日医药自前期底部反弹以来,该基金收益率达23.80%,跑赢中证医疗指数同期16.44%的涨幅表现,且在全市场103只主动医药主题基金中排名第4。(数据来源:WIND,截至2022年10月21日)

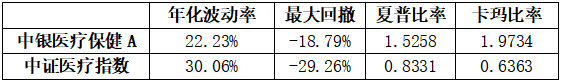

回撤控制能力强,产品持有体验好

在为投资者创造中长期回报、显著超额的同时,刘潇的风控能力也较好,其管理产品的波动率、最大回撤、夏普比率、卡玛比率等指标都显著优于中证医疗指数。

刘潇管理中银医疗保健期间各指标表现

(数据来源:WIND,统计区间:2018年6月13日-2021年11月4日)

这也意味着,刘潇善于应对不同的市场环境,能够带给投资者良好的持有体验,提升赛道型投资的舒适度。

能够在医药赛道上做到能攻善守,与刘潇多年来的持续深耕和良好的投资理念密不可分,她以求真的态度做投资,以深入的研究为投资者挖掘真正具有投资价值的好公司。

1、医药学术背景,热爱医药投资

从履历看,刘潇本科是生物药学与工商管理双学士,硕士毕业于中国药科大学。开始工作后,她先是在平安资产管理任职研究员,之后进入中银基金,从研究员一步步成长为基金经理,2021年11月加入华安基金。从业11年来,刘潇长期跟踪医药赛道,对这一行业积累了丰富的投研经验,也逐渐形成了自己的见解。

刘潇热爱医药投资工作,且是一位爱调研的行动派,她喜欢和产业的人交流保持学习,以求更好理解企业的长期投资价值。

她曾在采访中表示,“医药上市公司越来越多,我喜欢和产业的人交流保持学习,属于行动派,闲不住,没事就去调研公司。许多没有上市的公司,我也会调研,像苏州有成片的创新药企业,许多PE也在那边扎堆,我从上海去看这些公司也更便利一些。广深器械比较多,北京是互联网和耗材多一些。”

2、看重企业竞争力,也不忽视估值

正是高频率的调研和对深度研究的坚持,刘潇善于挖掘好公司,能够从企业增加值出发,找到具有竞争优势的标的,其2018年投资某药房股就是一个非常经典的例子。

该药房公司2018年刚上市时,刘潇就买入并持有较长时间,也对组合贡献了较多收益。而这家公司刚上市时,其它药房都在做并购,只有这家公司不做,全部自建药房,这也导致公司增收不增利。当时,市场都认为这家公司业绩增速慢,相比其它公司30%以上的增速,这家公司只有15-20%。

但刘潇发现,这家公司利润放不出来,是因为做了许多其它药房不做的事,如招了许多药剂师、做了分级管理。到了2019年,公司收入增长开始拐头,利润拐头向上更加明显,直接推动估值从20多倍增至40倍。

这家公司的前瞻布局在2019年收入和利润的双击过程中,实现了和市场共振,股价表现进入了一个甜蜜期,前期投入也转变为利润。在所有上市药房中,这家公司门店坪效也最高,且超过第二名20-30%。

刘潇非常看重公司的竞争力,这也是她追求的“真”。“我喜欢求真,喜欢真的东西。实业经营比投资更难,也不要觉得只有大公司才牛。我做投资不喜欢带偏见,组合里也有许多今天不赚钱,但是未来可能赚很多钱的公司。我喜欢去陪伴一家优秀公司成长,即便在公司基本面的小年,我也会有仓位去陪伴。”

在挖掘好公司的同时,刘潇也追求投资的性价比,注重以好价格布局好公司。“我重仓的公司要有安全边际,同时风险收益比较高,我比较重视企业的隐含价值被重估的拐点。”

而具体对企业估值时,刘潇用DCF的思维方式更多,而非PEG。PEG估值方法会给当下增速更高的权重,而DCF估值方法则是更看重业绩增长的可持续性。刘潇会以DCF估值方法为主,将可持续的20-30%的复合收益率作为投资目标,同时追求公司业绩表现的确定性和估值水平的性价比。

3、不报团、不押注,保持独立思考

面对热门板块股价飞涨,是选择追逐风口,还是选择独立思考?刘潇的选择是后者,在做医药投资中,她不追趋势、不爱抱团,且持仓和大部分医药基金的重合度很低。

例如对于近年来较火的CRO、CXO,很多医药基金重仓,但刘潇不会忽视估值,对于过度透支未来的时候,则会保持谨慎。又比如对于医保,刘潇构建组合时并不会回避,在她看来,老龄化的背景下,医疗的刚需将持续提升,医疗产品相对消费品更具壁垒与长期价值。

同时,刘潇的投资组合结构、重仓股也相对均衡分散,她不会押注于单一的医药细分领域或个股,为的是提升组合在不同市场环境下的适应能力。

刘潇管理中银医疗保健期间医药细分子行业配置

(数据来源:WIND、国泰君安,统计区间:2018年6月13日-2021年11月4日)

从过往投资组合看,刘潇均衡配置在医药的各细分板块中,配置比例都小于30%,同时其每个季度的重仓子行业也有变化,体现出动态均衡调整的组合管理思路,能够较好应对医药行业的阶段性波动,也更好把握医药内部的结构性机会。

站在中长期视角上,医药是具备较好投资价值的优质赛道之一,在估值便宜、政策利好、盈利有所回暖等因素下,这一领域的投资机会也值得期待。投资者若有逢低布局需求,不妨考虑善于挖掘阿尔法、攻守兼备的医药投资能手刘潇,而她管理的华安医疗创新(A类008359;C类013483)也正是一只聚焦医药的主题产品,能够为投资者充分把握住医药行业的长期机遇。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

相关阅读

-

在医药赛道上做投资,华安基金刘潇不一...

最近医药走出前期阴霾,迎来了一波显著反弹,但考虑到之前的持续下... -

在医药赛道上做投资,华安基金刘潇不一...

最近医药走出前期阴霾,迎来了一波显著反弹,但考虑到之前的持续下... -

首个进军元宇宙的童装品牌!!

海外森系童装品牌Rylee+Cru,近来成为首个正式进军元宇宙的童装品牌... -

首个进军元宇宙的童装品牌!!

海外森系童装品牌Rylee+Cru,近来成为首个正式进军元宇宙的童装品牌... -

首个进军元宇宙的童装品牌!!

海外森系童装品牌Rylee+Cru,近来成为首个正式进军元宇宙的童装品牌... -

30嵗女子立遺囑,是爲時過早,還是未雨...

近日,在上海,中华遗嘱库接待了一位30岁的未婚女子。该女子要求订... -

30嵗女子立遺囑,是爲時過早,還是未雨...

近日,在上海,中华遗嘱库接待了一位30岁的未婚女子。该女子要求订... -

30嵗女子立遺囑,是爲時過早,還是未雨...

近日,在上海,中华遗嘱库接待了一位30岁的未婚女子。该女子要求订... -

超高清科技惊艳二十大新闻中心融媒体体验区

党的二十大报告指出,加强全媒体传播体系建设,塑造主流舆论新格局... -

超高清科技惊艳二十大新闻中心融媒体体验区

党的二十大报告指出,加强全媒体传播体系建设,塑造主流舆论新格局... -

超高清科技惊艳二十大新闻中心融媒体体验区

党的二十大报告指出,加强全媒体传播体系建设,塑造主流舆论新格局... -

传承红色基因 汲取精神力量——东莞信...

为深入开展2022年纪律教育学习月活动,弘扬党的光荣传统,增强拒腐... -

传承红色基因 汲取精神力量——东莞信...

为深入开展2022年纪律教育学习月活动,弘扬党的光荣传统,增强拒腐... -

传承红色基因 汲取精神力量——东莞信...

为深入开展2022年纪律教育学习月活动,弘扬党的光荣传统,增强拒腐... -

东莞信托:设立慈善信托,需要提供哪些...

文化是推动一个行业稳健发展的动力之源,文化约束着一个行业各个参... -

东莞信托:设立慈善信托,需要提供哪些...

文化是推动一个行业稳健发展的动力之源,文化约束着一个行业各个参... -

东莞信托:设立慈善信托,需要提供哪些...

文化是推动一个行业稳健发展的动力之源,文化约束着一个行业各个参... -

重实效 促宣传 招商银行武汉分行积极...

为全面做好存款保险知识,普及宣传工作,进一步提高群众金融安全意... -

重实效 促宣传 招商银行武汉分行积极...

为全面做好存款保险知识,普及宣传工作,进一步提高群众金融安全意... -

重实效 促宣传 招商银行武汉分行积极...

为全面做好存款保险知识,普及宣传工作,进一步提高群众金融安全意...